神奈川同友会景況調査報告(KD レポート) (2023年 1~3 月期)

売上高 DI 以外の経常利益 DI、経常利益の水準 DI 等で回復している。 業種別の特徴としては、情報・流通・商業が他業種よりも売上高 DI、経常利益 DI の数値が高い。

- 前年同期比では、売上高 DI は減少、経常利益 DI は増加。次期見通しにおいては、売 上高 DI、経常利益 DI ともに回復傾向。製造業においては、前年同期比の経常利益 DI が水面下である。今期の業況水準 DI が 15、業況判断 DI が前期比の 22、前年同期比 の 24、次期見通しの 23 である。

- 今期、次期の設備投資の実施企業は前回調査時より割合が減少。今期の設備投資の内 訳では「設備機器」、「情報システム」・「広告」、「情報機器」・「採用」という順で割 合が高い。

- 資金繰の状況では、18→16 になっており、窮屈さが増している。

- 経営上の問題は、「従業員の不足」、「仕入単価の上昇」、「人件費の増加」の順に割合が高い。一方、経営上の力点として、「付加価値の増大」、「新規受注(顧客)の確保」、「人材確保」が上位となっている。

- 今回の KD レポートの特徴としては、建設業は前年同期比の売上高 DI、経常利益 DI の数値が大きく回復していることである。特別質問では、コロナ禍前と現在を比較しても経営状況が良い割合が多かった。

【調査要領】

- 調査時 2023月3月15日~4月15日

- 対象企業 神奈川県中小企業家同友会会員

- 調査の方法 e.doyu(会員グループウェア)とFAX によるアンケート

- 回答企業数 865 社より 131 社の回答を得た(回答率 15.1%)

(建設業 18社、製造業 38社、情報・流通・商業 18社、サービス業 55社、不明 2社) - 平均社員数①正規社員22人 ②パート・アルバイト7人

※文章中のDIとは、ディフュージョンインデックス(Diffusion Index)の略で、「良い」と答えた企業の割合から「悪い」と答えた企業の割合を引いた数値です。

神奈川県中小企業家同友会の景況調査 〜概況報告〜

玉川大学経営学部准教授 長谷川英伸

景況調査の結果

1. 売上高・経常利益・経常利益の水準・業況水準・業況判断

1-1. 売上高

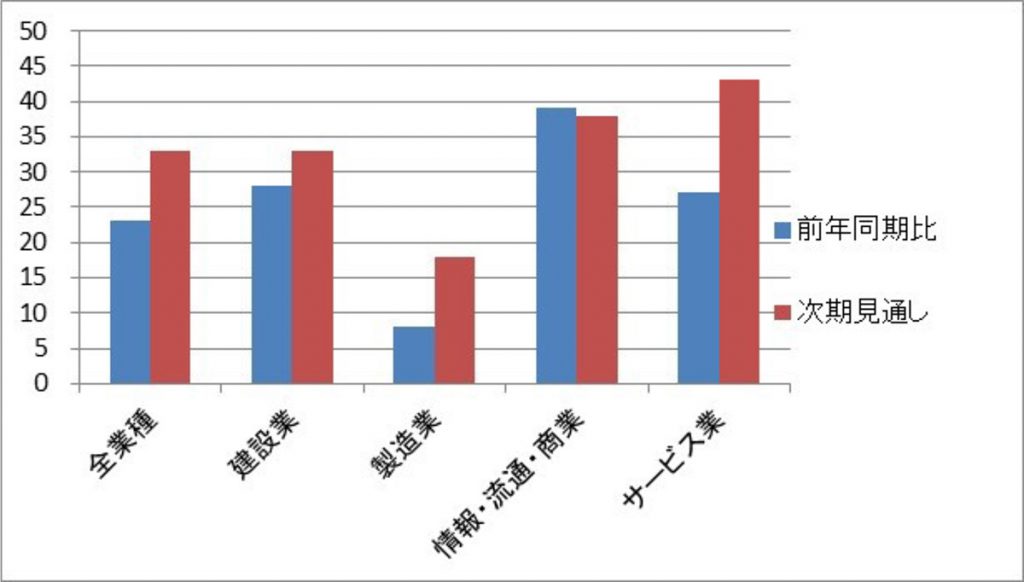

全業種の売上高DI は、前年同期比で 27(前回調査時、以下省略)→23 の 4 ポイント減少、次期見通しは 22→33 の 11 ポイント増加となっている。各業種の DI は下記の図表 1 の通りである。前年同期比では、建設業の 0→28 の 28 ポイント増加、製造業の 20→8 の 12 ポイント減少、情報・流通・商業の 43→39 の 4 ポイント減少、サービス業の 34→27 の 7 ポイント減少となっている。次期見通しでは、建設業の 21→33 の 12 ポイント増加、製造業の 14→18 の 4 ポイント増加、情報・流通・商業の 8→38 の 30 ポイント増加、サービス業の29→43 の 14 ポイント増加となっている。同時期に調査した中同協の DOR では、前年同期比の売上高DI は 14、次期見通しでは、10 となっている。

全業種の売上高DI は減少しているものの、次期見通しでは回復している。建設業の前年同期比の売上高DI が 28、次期見通しでは 33 と回復傾向にある。製造業の前年同期比の売上高 DI は 8、次期見通しでは 18 と数値を伸ばしている。情報・流通・商業の前年同期比の売上高DI が 39、次期見通しでは 38 とほぼ横ばいである。サービスの前年同期比の売上高 DI が 27、次期見通しでは 43 と回復している。

図表 1 売上高DI 値

1-2. 経常利益

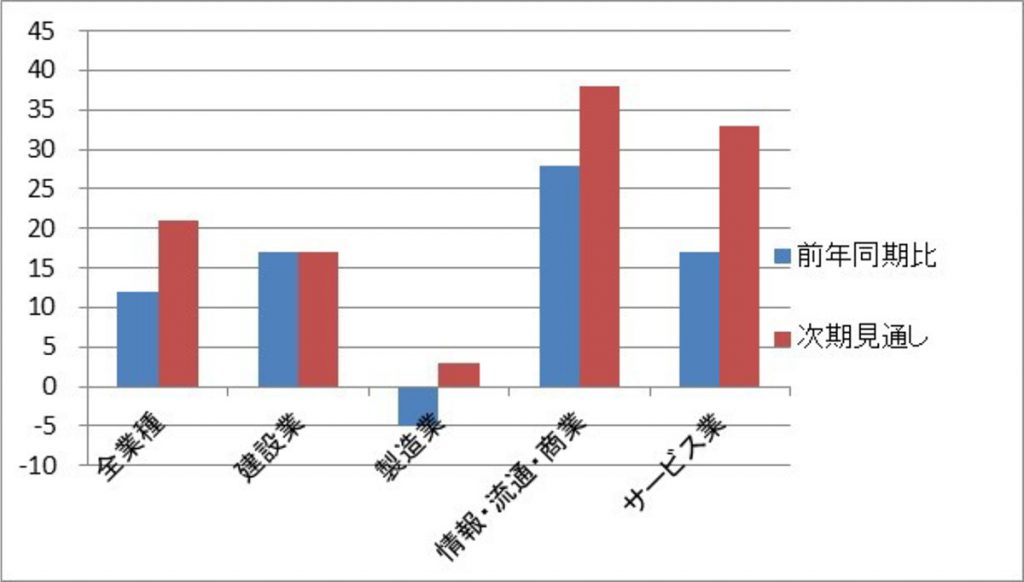

次に、経常利益をみてみる。全業種の経常利益 DI は、前年同期比で 3→12 の 9 ポイント増加、次期見通しは 11→21 の 10 ポイント増加している。各業種の DI は下記の図表 2 の通りである。建設業は、前年同期比が△7→17 の 24 ポイント増加、次期見通しでは、31→ 17 の 14 ポイント減少している。製造業は、前年同期比が△9→△5 の 4 ポイント増加、次期見通しでは、9→3 の 6 ポイント減少となっている。情報・流通・商業は、前年同期比が 7→28 の 21 ポイント増加、次期見通しでは、0→38 の 38 ポイント増加となっている。サービス業は、前年同期比が 13→17 の 4 ポイント増加、次期見通しでは、11→33 の 22 ポイント増加となっている。同時期に調査した中同協のDOR では、前年同期比の経常利益 DI は△3、次期見通しでは、△1 となっている。

全業種の経常利益DI は回復し、次期見通しでも数値が増加している。建設業では、前年同期比が 17、次期見通しでは 17 と横ばいである。製造業は前年同期比が△5、次期見通しは 3 と水面下を脱している。情報・流通・商業では、前年同期比が 28、次期見通しは 38 と回復傾向にある。サービス業では、前年同期比が 17、次期見通しは 33 と増加している。

図表 2 経常利益 DI 値

1-3. 経常利益の水準・業況水準・業況判断

黒字の割合から赤字の割合を差し引いた経常利益の水準 DI に関しては、全業種の DI は 25→34 の 9 ポイント増加、建設業は 9→41 の 32 ポイント増加、製造業は 21→14 の 7 ポイント減少、情報・流通・商業は 21→47 の 26 ポイント増加、サービス業は 33→39 の 6 ポイント増加している。全業種のなかで、製造業のみが減少している。同時期に調査した中同協のDOR では、採算水準DI は 35 である。

次に業況水準についてみていく。全業種のDI は 5→15 の 10 ポイント増加、建設業は 7→28 の 21 ポイント増加、製造業は 9→△3 の 12 ポイント減少、情報・流通・商業は 7→17の 10 ポイント増加、サービス業は 2→25 の 23 ポイント増加となっている。製造業の数値 は水面下に落ち込んでいる。同時期に調査した中同協の DOR では、業況水準 DI は 2 である。

業況判断では、全業種の前期比は 11→22 の 11 ポイント増加、前年同期比は 14→24 の 10 ポイント増加、次期見通しは 15→23 の 8 ポイント増加となっている。同時期に調査した中同協のDOR では、前期比の業況判断 DI は△6、前年同期比の業況判断 DI は 6、次期見通しの業況判断DI は 2 である。

建設業の前期比は 0→50 の 50 ポイント増加、前年同期比は 7→28 の 21 ポイント増加、次期見通しは 15→50 の 35 ポイント増加となっている。製造業の前期比は 9→△8 の 17 ポイント減少、前年同期比は 6→8 の 2 ポイント増加、次期見通しは 14→△5 の 19 ポイント減少となっている。情報・流通・商業の前期比は 7→41 の 34 ポイント増加、前年同期比は 7→24 の 17 ポイント増加、次期見通しは 7→29 の 22 ポイント増加となっている。サービス業の前期比は 16→27 の 11 ポイント増加、前年同期比は 23→33 の 10 ポイント増加、次期見通しは 18→31 の 13 ポイント増加となっている。製造業は他業種と比較して減少傾向にある。

2. 経常利益が増加した理由、減少した理由

経常利益が増加した理由として 1 番多かったのが、「売上数量・客数の増加」の 49.3%で あった。次いで「売上単価・客単価の上昇」の 34.8%、「その他」の 8.7%であった。一方、経常利益が減少した理由で 1 番多かったのが、「売上数量・客数の減少」の 31.7%であった。次いで「原材料費・商品仕入額の増加」の 25.0%、「人件費の増加」の 16.7%であった。

経常利益が増加した理由として、売上高に大きな影響を及ぼす売上数量と売上単価が増加したことが考えられる。経常利益が減少した理由で、「原材料費・商品仕入額の増加」、「人件費の増加」の割合が前回の調査よりも高くなっている。

3. 設備投資の状況、資金繰の状況

設備投資について、今期の実施状況と次期の実施予定状況についてみていく。今期に設 備投資を実施したと回答したのは全体の 45.4%→42.7%、次期に設備投資を計画していると回答したのは 47.9%→47.3%であった。今期の設備投資を実施した割合が前回の調査結果より減少しており、設備投資は伸び悩んでいる。今期の設備投資を実施したと回答した企業 で投資した項目別(上位 3 位)にみてみると、「設備機器」は 25.0%、「情報システム」、「広告」は 14.4%、「情報機器」、「採用」は 12.5%となっている。次期の設備投資計画では、「採用」は 23.4%、「設備機器」は 21.3%、「情報システム」は 12.8%という結果になった。今期、次期の設備投資において、「採用」に注力していることがわかる。

資金繰の状況について、現在の資金繰の状況をみていく。資金繰の状況に関しては、余裕ありが 26.9%→22.1%、やや余裕が 14.3%→17.6%、順調が 29.4%→24.4%、やや窮屈が 26.1%→29.8%、窮屈が 3.4%→6.1%となっている。余裕ありとやや余裕と回答した企業割合からやや窮屈、窮屈と回答した企業割合を引いた資金繰 DI は、18→16 の 2 ポイント減少している。資金繰は前回の調査よりも窮屈さがみられる。

4. 現在の経営上の問題点・重点

現在の経営上の問題点をみていく。これは各企業上位 3 つまでを選び回答したものである。1 番高い割合を示したのが、「従業員の不足」の 16.8%、次いで「仕入単価の上昇」の 15.8%、「人件費の増加」の 14.3%となっている。「従業員の不足」、「人件費の増加」といった人材に関する項目が高い割合を占めている。

経営上の重点では各企業上位 3 つまでを選んで回答したものである。まず、現在実施中の力点では、多い順に、「付加価値の増大」の 18.2%、「新規受注(顧客)の確保」の 16.5%、 「人材確保」の 15.2%となっている。事業の強化を図るうえで、製品・サービスの付加価値を高めることは、重要な事柄となっている。

5. 特別質問の結果について(無回答は除く)

今回の特別質問では、「コロナ禍」における自社の取組についての項目が設定されている。結果をみていくと、まず、コロナ禍前(~2019 年)と現在の経営状況の比較に関する項目では、「良い」は 39.2%、「横ばい」は 42.3%、「悪い」は 18.5%となっている。コロナ禍前よりも経営状況が「良い」、「横ばい」の割合を足すと約 8 割になる。

「良い」、「横ばい」と回答した方のなかで、コロナ禍での取組に関する項目(複数回答可)では、「値上げ(価格転嫁)した」は 12.0%、「新規開拓(営業)を強化した」は 9.7%、「新規事業を始めた」は 7.0%、「BCP に取り組んだ」は 3.7%、「SDGs に取り組んだ」は 5.0%、「ゼロゼロ融資(コロナ対応融資)を利用した」は 11.7%、「DX に取り組んだ」は 5.0%、「国・地方自治体の制度や施策を活用した」は 7.0%、「既存のお客さんとの関係を強化した」は 10.7%、「経営指針を修正した」は 5.0%、「社員教育にじっくり取り組んだ」は 8.3%、「採用(新卒・中途)した」は 7.3%、「経費の削減、事業の再構築などのリストラをした」は 3.0%、「取り扱う商品・製品が変わった」は 1.0%、「業態変更した」は 0.3%、「その他」は 3.3%であった。上位 3 位をみると、「値上げ(価格転嫁)した」が最も高い割合で、「ゼロゼロ融資 (コロナ対応融資)を利用した」、「既存のお客さんとの関係を強化した」という順となっている。

「ゼロゼロ融資」についての項目では、「返済の目途はある」は 71.4%、「借換した(する予定)」は 13.4%、「リスケした(する予定)」は 11.8%、「劣後ローンを利用した(する予定)は 3.4%となっている。「返済の目途はある」の回答割合が約 7 割となっており、返済が可能な会員が多いことがわかる。

「賃上げ」についての対応①に関する項目では、「給与・賃金規定等を見直しした」は 55.8%、「見直ししていない」は 44.2%である。「給与・賃金規定等を見直しした」の回答割合が半数を超えており、「賃上げ」に関して前向きな会員企業が少なくない。

「賃上げ」についての対応②に関する項目では、「正社員の昇給をした(する予定)」は 40.3%、「正社員のベースアップをした(する予定)」は 25.6%、「パートの昇給をした(する予定)は 21.8%、「パートのベースアップをした(する予定)は 12.3%となっている。「賃上げ」では、正社員、パートと共に昇給の方が割合は大きい。

以上のように、景況調査結果の数値をみると、売上高 DI は減少しているものの、経常利益 DI、経常利益の水準 DI、業況水準 DI、業況判断 DI は増加している。特別質問の回答をみると、コロナ禍前と現在を比較しても経営状況が良い会員企業が多く、ゼロゼロ融資の返済も目途が立ち、賃上げを積極的に行っている状況が明らかとなった。