神奈川同友会景況調査報告(KD レポート) (2023年 7~9 月期)

主要な指標は減少している。業種別の特徴としては、製造業は他業種よりも売上高 DI、経常利益 DI 等の数値が低い。経営課題に関しては、仕入単価、人件費に焦点が置かれている。

- 前年同期比では、売上高 DI は減少、経常利益DI は減少。次期見通しにおいては、売上高 DI、経常利益 DI ともに増加。製造業においては、前年同期比の売上高DI、経常利益 DI、経常利益の水準 DI が水面下である。今期の業況水準 DI が△3、業況判断 DI が前期比の 18、前年同期比の 11、次期見通しの 16 である。

- 今期、次期の設備投資の実施企業は前回調査時より割合が減少。今期の設備投資の内訳では「採用」、「設備機器」、「情報システム」・「情報機器」という順で割合が高い。

- 資金繰の状況では、16→△4 になっており、厳しさが増している。

- 経営上の問題は、「仕入単価の上昇」、「従業員の不足」、「人件費の増加」の順に割合が高い。一方、経営上の力点として、「新規受注(顧客)の確保」、「付加価値の増大」、「人材確保」が上位となっている。

- 今回の KD レポートの特徴としては、主要な指標が軒並み数値を落としていることである。特別質問では、取引金融機関の自社への対応は良好な関係を保っている割合が多かった。

【調査要領】

- 調査時 2023月9月30日~10月31日

- 対象企業 神奈川県中小企業家同友会会員

- 調査の方法 e.doyu(会員グループウェア)とFAX によるアンケート

- 回答企業数876 社より 111社の回答を得た(回答率 15.1%)

(建設業 13社、製造業 34社、情報・流通・商業 12社、サービス業 52社) - 平均社員数①正規社員23人 ②パート・アルバイト13人

※文章中のDIとは、ディフュージョンインデックス(Diffusion Index)の略で、「良い」と答えた企業の割合から「悪い」と答えた企業の割合を引いた数値です。

神奈川県中小企業家同友会の景況調査 〜概況報告〜

玉川大学経営学部准教授 長谷川英伸

景況調査の結果

1. 売上高・経常利益・経常利益の水準・業況水準・業況判断

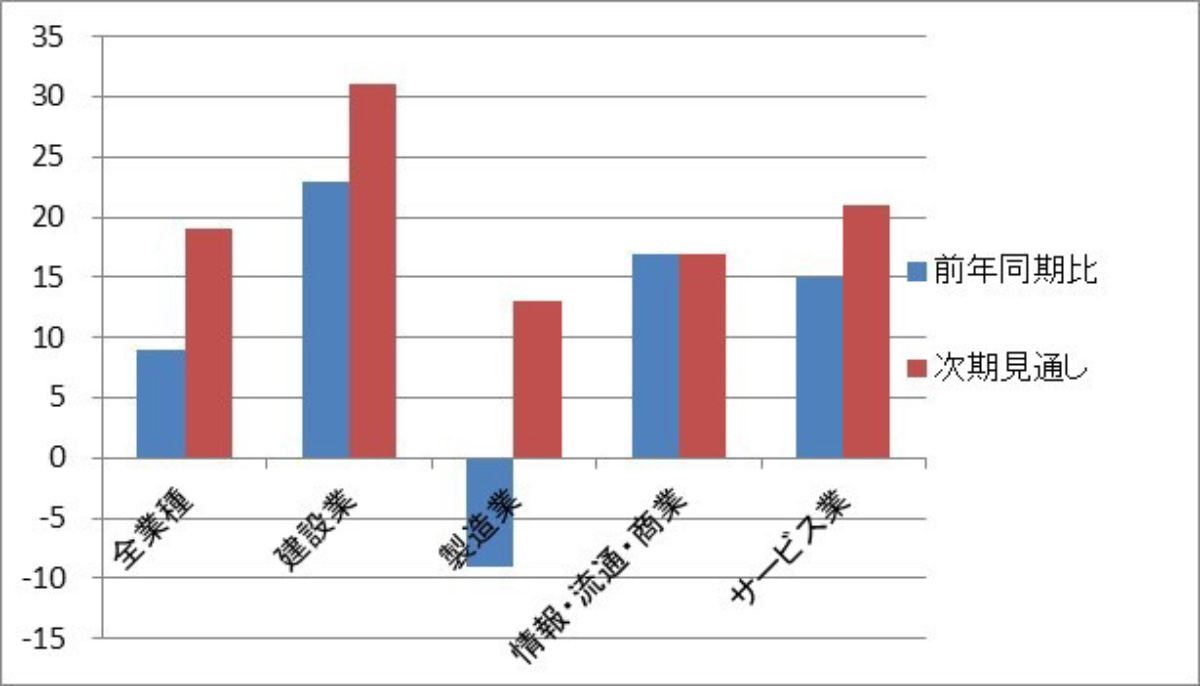

1-1. 売上高

全業種の売上高DI は、前年同期比で 23(前回調査時、以下省略)→9 の 14 ポイント減少、次期見通しは 33→19 の 24 ポイント減少となっている。各業種の DI は下記の図表 1 の通りである。前年同期比では、建設業の 28→23 の 5 ポイント減少、製造業の 8→△9 の 17ポイント減少、情報・流通・商業の 39→17 の 22 ポイント減少、サービス業の 27→15 の 12ポイント減少となっている。次期見通しでは、建設業の 33→31 の 2 ポイント減少、製造業の 18→13 の 5 ポイント減少、情報・流通・商業の 38→17 の 21 ポイント減少、サービス業の 43→21 の 22 ポイント減少となっている。同時期に調査した中同協の DOR では、前年同期比の売上高DI は 10、次期見通しでは、13 となっている。

全業種の売上高DI は大きく減少し、次期見通しでは数値が回復している。建設業の前年同期比の売上高DI が 23、次期見通しでは 31 と回復傾向にある。製造業の前年同期比の売上高 DI は△9、次期見通しでは 13 と数値が伸びている。情報・流通・商業の前年同期比の売上高 DI が 17、次期見通しでは 17 と数値が横ばいである。サービスの前年同期比の売上高 DI が 15、次期見通しでは 21 と回復している。

図表 1 売上高DI 値

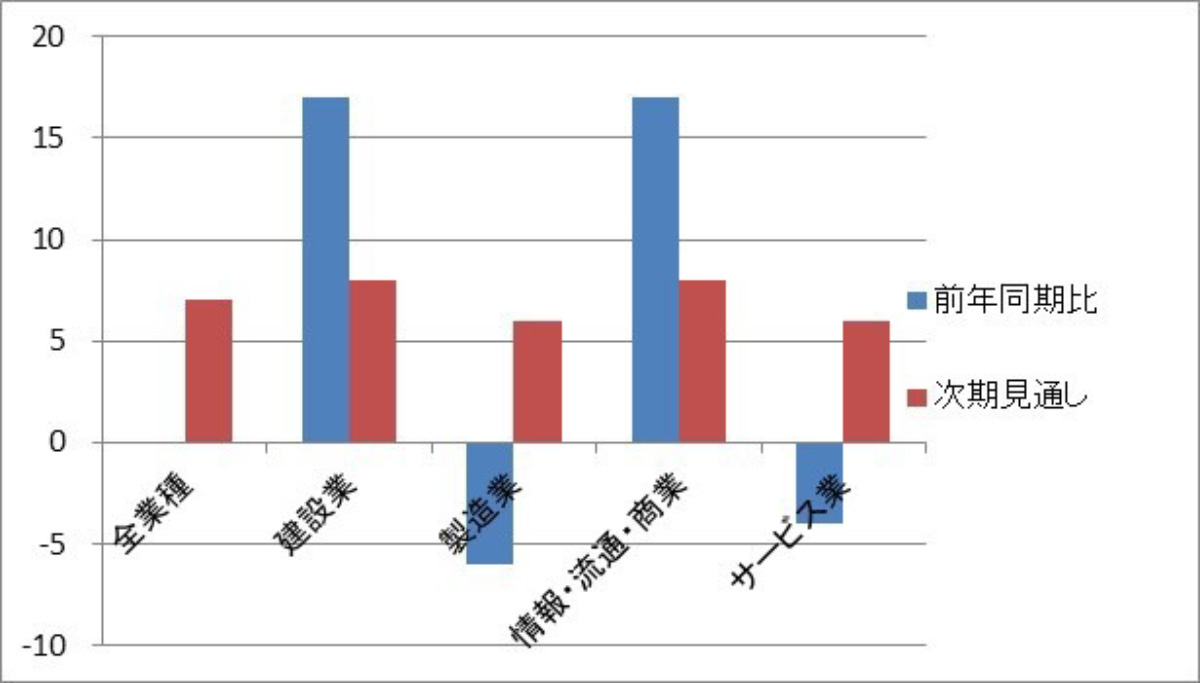

1-2. 経常利益

次に、経常利益をみてみる。全業種の経常利益DI は、前年同期比で 12→0 の 12 ポイント減少、次期見通しは 21→7 の 14 ポイント減少している。各業種のDI は下記の図表 2 の通りである。建設業は、前年同期比が 17→17 の横ばい、次期見通しでは、17→8 の 9 ポイント減少している。製造業は、前年同期比が△5→△6 の 1 ポイント減少、次期見通しでは、 3→6 の 3 ポイント増加となっている。情報・流通・商業は、前年同期比が 28→17 の 11 ポイント減少、次期見通しでは、38→8 の 30 ポイント減少となっている。サービス業は、前年同期比が 17→△4 の 21 ポイント減少、次期見通しでは、33→6 の 27 ポイント減少となっている。同時期に調査した中同協の DOR では、前年同期比の経常利益 DI は△1、次期見通しでは、7 となっている。

全業種の経常利益DI は大きく減少しているものの、次期見通しでは数値が回復している。建設業では、前年同期比が 17、次期見通しでは 8 と数値が落ちている。製造業は前年同期比が△6、次期見通しは 6 と水面下から浮上している。情報・流通・商業では、前年同期比が17、次期見通しは 8 と数値は落ち込んでいる。サービス業では、前年同期比が△4、次期見通しは 6 と回復している。

図表 2 経常利益 DI 値

1-3. 経常利益の水準・業況水準・業況判断

黒字の割合から赤字の割合を差し引いた経常利益の水準 DI に関しては、全業種の DI は 34→17 の 17 ポイント減少、建設業は 41→42 の 1 ポイント増加、製造業は 14→△25 の 39ポイント減少、情報・流通・商業は 47→92 の 45 ポイント増加、サービス業は 39→20 の 19ポイント減少している。全業種のなかで、特に製造業は大きく減少している。同時期に調査した中同協のDOR では、採算水準DI は 27 である。

次に業況水準についてみていく。全業種のDI は 15→△3 の 18 ポイント減少、建設業は28→8 の 20 ポイント減少、製造業は△3→△32 の 29 ポイント減少、情報・流通・商業は 17 →25 の 8 ポイント増加、サービス業は 25→8 の 17 ポイント減少となっている。製造業の 数値は水面下にあった数値がさらに落ち込んでいる。同時期に調査した中同協の DOR では、業況水準DI は 0 である。

業況判断では、全業種の前期比は 22→18 の 4 ポイント減少、前年同期比は 24→11 の 13ポイント減少、次期見通しは 23→16 の 7 ポイント減少となっている。同時期に調査した中同協のDOR では、前期比の業況判断 DI は 4、前年同期比の業況判断 DI は 6、次期見通しの業況判断DI は 9 である。

建設業の前期比は 50→17 の 33 ポイント減少、前年同期比は 28→25 の 3 ポイント減少、次期見通しは 50→33 の 17 ポイント減少となっている。製造業の前期比は△8→△6 の 2 ポイント増加、前年同期比は 8→△6 の 14 ポイント減少、次期見通しは△5→6 の 11 ポイント増加となっている。情報・流通・商業の前期比は 41→67 の 26 ポイント増加、前年同期比は 24→50 の 26 ポイント増加、次期見通しは 29→25 の 4 ポイント減少となっている。サービス業の前期比は 27→23 の 4 ポイント減少、前年同期比は 33→10 の 23 ポイント減少、次期見通しは 31→16 の 15 ポイント減少となっている。製造業は他業種と比較して数値が顕著に低い。

2. 経常利益が増加した理由、減少した理由

経常利益が増加した理由として 1 番多かったのが、「売上数量・客数の増加」の 52.4%で あった。次いで「売上単価・客単価の上昇」の 31.0%、「その他」の 7.1%であった。一方、経常利益が減少した理由で 1 番多かったのが、「売上数量・客数の減少」の 35.2%であった。次いで「人件費の増加」、「原材料費・商品仕入額の増加」の 20.4%、「外注費の増加」の 13.0%であった。

経常利益が増加した理由としては、売上数量と売上単価が高まることで、利益を底上げしている可能性が考えられる。経常利益が減少した理由では、「人件費の増加」、「原材料費・商品仕入額の増加」、「外注費の増加」の割合が高く、経済情勢から派生している費用が原因となっている。

3. 設備投資の状況、資金繰の状況

設備投資について、今期の実施状況と次期の実施予定状況についてみていく。今期に設 備投資を実施したと回答したのは全体の 42.7%→36.4%、次期に設備投資を計画していると回答したのは 47.3%→44.1%であった。今期の設備投資を実施した割合は、前回の調査結果と比較すると割合の減少が大きく、設備投資は抑えられている。今期の設備投資を実施したと回答した企業で投資した項目別(上位 3 位)にみてみると、「採用」の 28.2%、「設備機器」の 23.9%、「情報システム」、「情報機器」の 11.3%となっている。次期の設備投資計画では、「採用」の 26.0%、「設備機器」の 23.3%、「情報システム」、「広告」の 11.0%という結果になった。今期、次期ともに、「採用」が最も高い割合である。

資金繰の状況について、現在の資金繰の状況をみていく。資金繰の状況に関しては、余裕ありが 22.1%→19.8%、やや余裕が 17.6%→14.4%、順調が 24.4%→27.9%、やや窮屈が 29.8%→30.6%、窮屈が 6.1%→7.2%となっている。余裕ありとやや余裕と回答した企業割合からやや窮屈、窮屈と回答した企業割合を引いた資金繰 DI は、16→△4 の 20 ポイント減少している。資金繰は前回の調査よりも厳しくなっている。

4. 現在の経営上の問題点・重点

現在の経営上の問題点をみていく。これは各企業上位 3 つまでを選び回答したものである。1 番高い割合を示したのが、「仕入単価の上昇」の 16.0%、次いで「従業員の不足」の 14.9%、「人件費の増加」の 13.5%となっている。「仕入単価の上昇」は経営を圧迫している大きな問題となっている。また、「従業員の不足」、「人件費の増加」の項目が高い割合を占めており、前回の調査結果と同様に恒常的な課題である。

経営上の重点では各企業上位 3 つまでを選んで回答したものである。まず、現在実施中の力点では、多い順に、「新規受注(顧客)の確保」の 20.5%、「付加価値の増大」の 18.9%、「人材確保」の 12.9%となっている。自社の既存事業において、新たな顧客を確保するために、付加価値を高めることが必要である。

5. 特別質問の結果について(無回答は除く)

今回の特別質問では、「自社の概況」についての項目が設定されている。結果をみていくと、まず、コロナ禍前と比較して取引金融機関の自社への対応に関する項目では、「良かった」は 12.7%、「(良い・普通の対応)変化なし」は 74.5、「(悪い対応に)変化なし」は 10.9%、「悪くなった」は 1.8%となっている。コロナ禍前と比べて、取引金融機関との関係が悪くなっている会員企業は少ない。また、取引金融機関の具体的な対応に関する自由記述では、「積極的に融資を提案してくるようになった」、「融資自体の見直し、継続への提案対応、当社提案を受け入れてくれている」、「財務の状況と、受注見込みからの運転資金の提案」といった前向きな回答があった一方、「融資は断られた」、「融資に関して少し消極的になってきた」、「2 行取引していた 1 行に関してはコロナ禍で急激に態度を変えて来た」という回答もあった。

次に採算の好転・悪化についての要因を自由記述で設けており、その回答を以下でまとめていく。まず、好転の要因は、「長年積み重ねてきた原価管理、工程管理が成果をだしている」、「取引先の海外取引、海外人材採用の機会が増加したため、受注が増えた」、「2 年前に開始した新規事業の黒字化、コロナの収束による客足の増加」等の回答があった。悪化の要因は、「光熱費増、消耗備品価格増、人件費増」、「ランニングコスト増加にともなう価格交渉(コストアップ)が現状出来ていない」、「取引先の採算が悪化し、結果として受注が減った」等の回答があった。

取引先で「景気が良い業界」はどのような業界なのかという自由記述では、「建設業関係」、「半導体製造装置」、「観光業」、「イベント関連」、「IT 関連」といった内容が多かった。最後に自社の本業以外で利益が出ているものはあるかという項目では、「ある」が 13.8%、「ない」が 86.2%であった。「ある」と回答したなかで、業種は何かという自由記述では、「不動産」、「倉庫請負業」、「金融商品」といった回答があり、特に「不動産」が多かった。以上の景況調査結果を振り返ると、DI は全体的に減少している。特別質問の回答をみる と、取引金融機関の自社への対応は概ね良好な割合が多いものの、資金繰 DI は水面下に落ち込んでおり、融資状況は容易ではない現状がある。