神奈川同友会景況調査報告(KD レポート) (2024年 1~3 月期)

主要な指標は増加している。業種別の特徴としては、製造業は前回調査時と同様に、他業種よりも売上高 DI、経常利益 DI 等の数値が低い。経営課題に関しては、人手不足感が強くなっている。

- 前年同期比では、売上高 DI は増加、経常利益DI は増加。次期見通しにおいては、経常利益DI が増加傾向。製造業においては、前年同期比の売上高 DI、経常利益 DI が水面下のままである。今期の業況水準 DI が 0、業況判断DI が前期比の 16、前年同期比の 17、次期見通しの 16 である。

- 今期、次期の設備投資の実施企業は前回調査時より割合が増加。今期の設備投資の内訳では「設備機器」、「採用」、「情報機器」という順で割合が高い。

- 資金繰の状況では、△4→△8 になっており、窮屈感が強くなっている。

- 経営上の問題は、「人件費の増加」、「仕入単価の上昇」・「従業員の不足」、「同業者相互の価格競争の激化」の順に割合が高い。一方、経営上の力点として、「付加価値の増大」、「新規受注(顧客)の確保」、「人材確保」が上位となっている。

- 今回の KD レポートの特徴としては、主要な指標が回復していることである。特別質問では、賃上げに踏み切っている割合が高かった。

【調査要領】

- 調査時 2024月3月19日~4月19日

- 対象企業 神奈川県中小企業家同友会会員

- 調査の方法 e.doyu(会員グループウェア)とFAX によるアンケート

- 回答企業数 880社より 99社の回答を得た(回答率 15.1%)

(建設業 10社、製造業 30社、情報・流通・商業 8社、サービス業 51社) - 平均社員数①正規社員29.5人 ②パート・アルバイト14.4人

※文章中のDIとは、ディフュージョンインデックス(Diffusion Index)の略で、「良い」と答えた企業の割合から「悪い」と答えた企業の割合を引いた数値です。

神奈川県中小企業家同友会の景況調査 〜概況報告〜

玉川大学経営学部准教授 長谷川英伸

景況調査の結果

1. 売上高・経常利益・経常利益の水準・業況水準・業況判断

1-1. 売上高

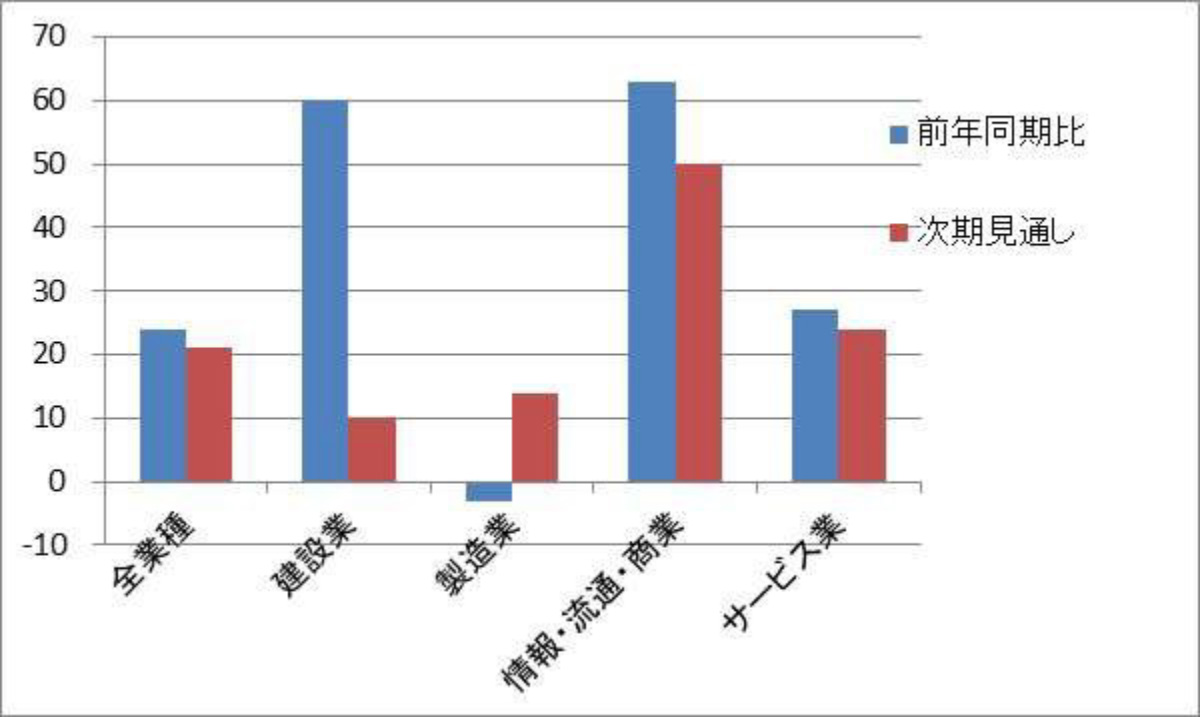

全業種の売上高DI は、前年同期比で 9(前回調査時、以下省略)→24 の 15 ポイント増加、次期見通しは 19→21 の 2 ポイント増加となっている。各業種のDI は下記の図表 1 の通りである。前年同期比では、建設業の 23→60 の 37 ポイント増加、製造業の△9→△3 の 6 ポイント増加、情報・流通・商業の 17→63 の 46 ポイント増加、サービス業の 15→27 の 12 ポイント増加となっている。次期見通しでは、建設業の 31→10 の 21 ポイント減少、製造業の 13→14 の 1 ポイント増加、情報・流通・商業の 17→50 の 33 ポイント増加、サービス業の 21→24 の 3 ポイント増加となっている。同時期に調査した中同協のDOR では、前年同期比の売上高DI は△1、次期見通しでは、8 となっている。

全業種の売上高DI は大きく増加し、次期見通しでは伸び悩んでいる。建設業の前年同期比の売上高DI が 60、次期見通しでは 10 となっており、数値は落ち込んでいる。製造業の前年同期比の売上高 DI は△3、次期見通しでは 14 と数値が増加している。情報・流通・商業の前年同期比の売上高 DI が 63、次期見通しでは 50 と数値は高い水準を保っている。サービスの前年同期比の売上高 DI が 27、次期見通しでは 24 と数値が減少している。

図表 1 売上高DI 値

1-2. 経常利益

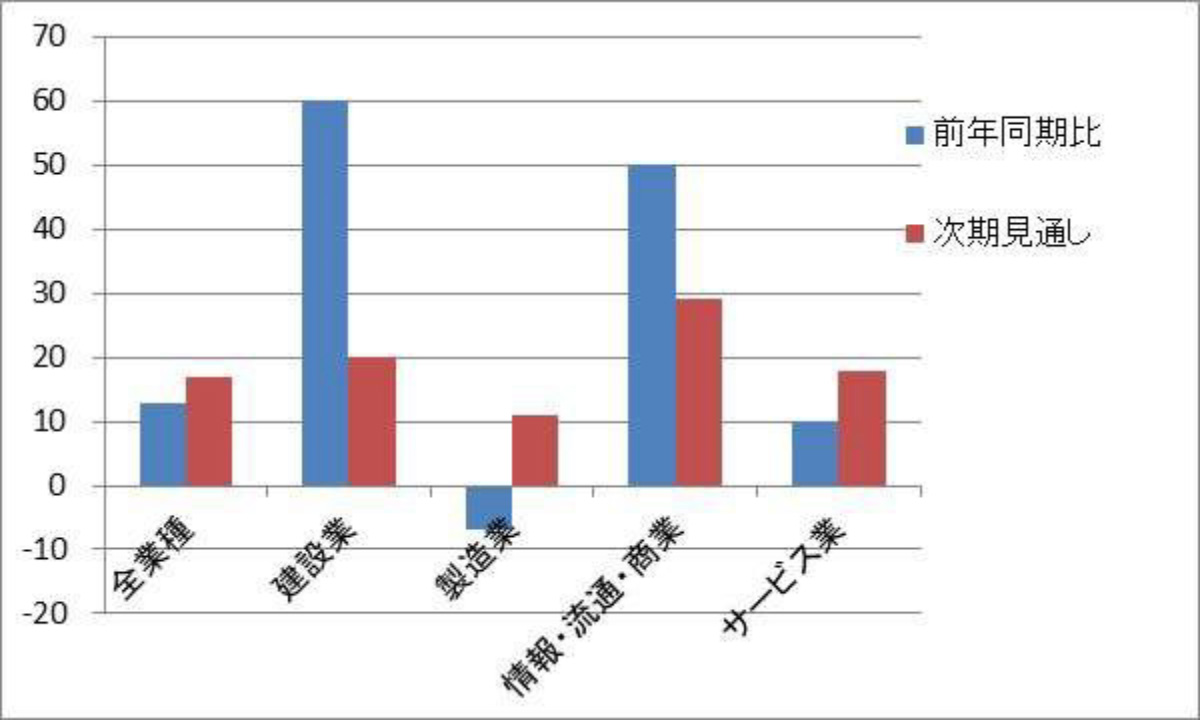

次に、経常利益をみてみる。全業種の経常利益DI は、前年同期比で 0→13 の 13 ポイント増加、次期見通しは 7→17 の 7 ポイント増加している。各業種の DI は下記の図表 2 の通りである。建設業は、前年同期比が 17→60 の 43 ポイント増加、次期見通しでは、8→20の 12 ポイント増加している。製造業は、前年同期比が△6→△7 の 1 ポイント減少、次期見通しでは、6→11 の 5 ポイント増加となっている。情報・流通・商業は、前年同期比が 17→50 の 33 ポイント増加、次期見通しでは、8→29 の 21 ポイント増加となっている。サービス業は、前年同期比が△4→10 の 14 ポイント増加、次期見通しでは、6→18 の 12 ポイント増加となっている。同時期に調査した中同協の DOR では、前年同期比の経常利益 DIは△5、次期見通しでは、3 となっている。

全業種の経常利益DI は増加し、次期見通しでも数値が回復している。建設業では、前年同期比が 60、次期見通しでは 20 と数値が減少している。製造業は前年同期比が△7、次期見通しは 11 と水面下を脱している。情報・流通・商業では、前年同期比が 50、次期見通しは 29 と数値は伸び悩んでいる。サービス業では、前年同期比が 10、次期見通しは 18 と回復している。

図表 2 経常利益 DI 値

1-3. 経常利益の水準・業況水準・業況判断

黒字の割合から赤字の割合を差し引いた経常利益の水準 DI に関しては、全業種の DI は17→39 の 22 ポイント増加、建設業は 42→70 の 28 ポイント増加、製造業は△25→18 の43 ポイント増加、情報・流通・商業は 92→63 の 29 ポイント減少、サービス業は 20→41 の21 ポイント増加している。全業種のなかで、特に製造業は大きく増加している。同時期に調査した中同協のDOR では、採算水準DI は 30 である。

次に業況水準についてみていく。全業種のDI は△3→0 の 3 ポイント増加、建設業は 8→40 の 32 ポイント増加、製造業は△32→△17 の 15 ポイント増加、情報・流通・商業は 25→0 の 25 ポイント減少、サービス業は 8→2 の 6 ポイント減少となっている。情報・流通・商業の落ち込み幅が大きい。同時期に調査した中同協の DOR では、業況水準DI は△5 である。

業況判断では、全業種の前期比は 18→16 の 2 ポイント減少、前年同期比は 11→17 の 6ポイント増加、次期見通しは 16→16 の横ばいとなっている。同時期に調査した中同協の DOR では、前期比の業況判断 DI は△7、前年同期比の業況判断 DI は△1、次期見通しの業況判断DI は 2 である。

建設業の前期比は17→60 の43 ポイント増加、前年同期比は25→50 の25 ポイント増加、次期見通しは 33→10 の 23 ポイント減少となっている。製造業の前期比は△6→△3 の 3 ポイント増加、前年同期比は△6→△3 の 3 ポイント増加、次期見通しは 6→7 の 1 ポイント増加となっている。情報・流通・商業の前期比は 67→50 の 17 ポイント減少、前年同期比は 50→38 の 12 ポイント減少、次期見通しは 25→38 の 13 ポイント増加となっている。サービス業の前期比は 23→14 の 9 ポイント減少、前年同期比は 10→20 の 10 ポイント増加、次期見通しは 16→18 の 2 ポイント増加となっている。製造業は数値が水面下に留まっている。

2. 経常利益が増加した理由、減少した理由

経常利益が増加した理由として 1 番多かったのが、「売上数量・客数の増加」の 58.2%で あった。次いで「売上単価・客単価の上昇」の 27.3%、「外注費の減少」の 5.5%であった。一方、経常利益が減少した理由で 1 番多かったのが、「売上数量・客数の減少」の 28.8%であった。次いで「原材料費・商品仕入額の増加」、「その他」の 20.3%、「人件費の増加」の 11.9%であった。

経常利益が増加した理由としては、「外注費の減少」が上位にあがっており、費用の減少を図っているケースも見受けられる。経常利益が減少した理由では、「原材料費・商品仕入額の増加」の割合が高く、物価高の影響が考えられる。

3. 設備投資の状況、資金繰の状況

設備投資について、今期の実施状況と次期の実施予定状況についてみていく。今期に設 備投資を実施したと回答したのは全体の 36.4%→51.5%、次期に設備投資を計画していると回答したのは 44.1%→48.5%であった。今期の設備投資を実施した割合は、前回の調査結果と比較すると割合が大きく増加しており、投資に積極的な姿勢がみられる。今期の設備投資を実施したと回答した企業で投資した項目別(上位 3 位)にみてみると、「設備機器」の 25.6%、「採用」の 19.8%、「情報機器」の 14.0%となっている。次期の設備投資計画では、 「採用」の 25.3%、「設備機器」の 17.3%、「情報システム」の 16.0%という結果になった。

今期、次期ともに、「設備機器」、「採用」の割合が高い。

資金繰の状況について、現在の資金繰の状況をみていく。資金繰の状況に関しては、余裕ありが 19.8%→19.2%、やや余裕が 14.4%→11.1%、順調が 27.9%→31.3%、やや窮屈が30.6%→30.3%、窮屈が 7.2%→8.1%となっている。余裕ありとやや余裕と回答した企業割合からやや窮屈、窮屈と回答した企業割合を引いた資金繰 DI は、△4→△8 の 4 ポイント減少している。資金繰は厳しさが増している。

4. 現在の経営上の問題点・重点

現在の経営上の問題点をみていく。これは各企業上位 3 つまでを選び回答したものである。1 番高い割合を示したのが、「人件費の増加」の 19.7%、「仕入単価の上昇」、「従業員の不足」の 16.2%、次いで「同業者相互の価格競争の激化」の 6.8%となっている。「人件費の増加」は大きな課題となっている。また、「仕入単価の上昇」、「従業員の不足」の項目も高い割合を占めており、対策に苦慮している現状がある。

経営上の重点では各企業上位 3 つまでを選んで回答したものである。まず、現在実施中 の力点では、多い順に、「付加価値の増大」の 20.0%、「新規受注(顧客)の確保」、「人材確保」の 15.7%、「社員教育」の 11.8%となっている。自社の製品・サービスの付加価値を高めつつも、人材への投資が求められている。

5. 特別質問の結果について(無回答は除く)

今回の特別質問では、「人材の状況・賃上げ」についての項目が設定されている。結果をみていくと、まず、人材の状況に関する項目では、「充足している・適正」は 18.4%、「不足・不足気味」は 53.1%、「現在は適正だが将来的には不足」は 28.6%となっている。「不足・不足気味」と回答している割合が最も高く、人材不足に苦しんでいる会員企業は多い。

次に人材不足が経営に与える影響に関する項目では、「需要増に対応できない」は 36.4%、 「社員のモチベーション低下」は 9.3%、「技術・ノウハウ伝承の困難化」は 26.2%、「残業、休日出勤の増加」は 10.3%、「商品・サービスの質の低下」は 13.1%、「その他」は 4.7%となっている。「需要増に対応できない」と回答している割合が最も高く、需要があるにもかかわらず、人材不足によって供給できないことを懸念している。

次に人材不足への対応策(雇用面)に関する項目では、「賃上げ」は 28.3%、「職場環境の改善」は 24.2%、「ハローワークの活用」は 12.1%、「人材紹介サービス・求人サイト活用」は22.2%、「自社 HP」は 9.1%、「その他」は 4.0%となっている。「賃上げ」と回答している割合が最も高く、人材確保、人材流出を防ぐといった効果に期待していることがわかる。

次に人材不足への対応策(経営面)に関する項目では、「業務プロセスの見直しによる業務の効率化」は 26.8%、「人材育成、能力開発への投資」は 28.9%、「IT など設備投資による生産性向上」は 11.3%、「仕事内容の取捨選択」は 20.6%、「アウトソーシングの利用」は 9.3%、「その他」は 3.1%となっている。「人材育成、能力開発への投資」と回答している割合が最も高く、人材に対しての投資に力を入れることで、既存従業員の能力強化を図っている。

次に賃上げに関する項目では、「実施した」は 45.9%、「する予定」は 44.9%、「しない」は 9.2%となっている。「実施した」、「する予定」の回答割合を合わせると約 9 割が賃上げについて対策を講じていることがわかる。また、「実施した」、「する予定」と回答したなかで、賃上げ率では、「5%以上」は 25.0%、「~5%」は 13.6%、「~4%」は 10.2%、「~3%」は 30.7%、「~2%」は 14.8%、「~1%」は 3.4%、「1%未満」は 2.3%となっている。「~3%」が最も高い回答割合で、続いて「5%以上」となっている。

最後に自社の現況から政策に反映したいことは何なのかついての自由記述(回答を抜粋)では、「大企業の仕入価格の上昇率指導をして欲しい、物価が上がっているのに仕入れ価格を抑えるために、無理な価格条件を強要される」、「5%を超える賃上げができない中小企業で働く人でも可処分所得が増加したと感じられる税金など国民負担率の軽減」、「補助金採択の仕組みを見直して、要件の合致する企業に簡単且つダイレクトに給付願う」、「消費税減税、インボイス延期」、「M&A、事業承継の優遇制度、補助金」といった多岐にわたる声があった。自由記述をまとめると、価格転嫁、減税、補助金といった目に見える政策を切望していることがわかる。

以上の景況調査結果を振り返ると、DI は全体的に増加している。しかし、特別質問の回答をみると、人材不足、賃上げがもたらす影響といった経営の根幹をなす経営課題が改善できなければ、存立維持は厳しいままである。