神奈川同友会景況調査報告(KD レポート) (2018 年1〜3 月期)

売上高、経常利益、経常利益水準、業況水準、業況判断で増加した。 次期の見通しでも増加傾向である。一方、業種別では、サービス業以外 の業種の各 DI が平均的に増加している。経営上の問題・重点としては、 依然人材に関わる項目が上位となっている。

- 売上高 DI、経常利益 DI ともにプラス水準を維持している。次期見通しにおいては、売上高DI、経常利益DIの数値が増加している。業種別では、前年同期比、次期見通しで情報・流通・商業が高い数値となっている。今期の業況水準 DI が 27、業況判断 DI が前期比の 23、前年同期比の 28、次期見通しの 36 である。

- 設備投資の実施企業は約 2 割強、次期に設備投資を計画している企業は約3割強である。今期の設備投資の内訳では「機器設備」、「事務所・店舗」、「その他」という順で 割合が高い。

- 資金繰の状況では、△7→△2 と改善されている。

- 経営上の問題は、「従業員不足」、「人件費の増加」、「同業者相互の価格競争の激化」の順に割合が高い。これらの課題に取り組むために「新規受注(顧客)の確保」「付加価値の増大」「人材確保」が重要視されている。

- 前回の KD レポートの結果よりも売上高 DI、経常利益 DI 等で増加傾向にある。建設業の前年同期比における売上高 DI、経常利益 DI の数値はマイナス水準からプラス水 準になっている。また、経常利益水準(黒字か赤字)DI では、情報・流通・商業が 76 と かなり高い。会員企業は全業種で各 DI が平均的に増加しており、今後も維持できるか が問われる。

【調査要領】

- 調査時 2018月3月12日~4月13日

- 対象企業 神奈川県中小企業家同友会会員

- 調査の方法 e.doyu(会員グループウェア)と FAXによるアンケート

- 回答企業数 774社より 153 社の回答を得た(回答率 19.8%)

(建設業16社、製造業52社、情報・流通・商業24社、サービス業60社、不明1社) - 平均社員数 1.正規社員 21.8人 2.パート・アルバイト 10.8人

※文章中の DI とは、ディフュージョンインデックス(Diffusion Index)の略で、「良い」と答えた企業の割合から「悪い」と答えた企業の割合を引いた数値です。

神奈川県中小企業家同友会の景況調査

~概況報告~

玉川大学経営学部准教授 長谷川英伸

景況調査の結果

1. 売上高・経常利益・経常利益の水準・業況水準・業況判断

1-1. 売上高

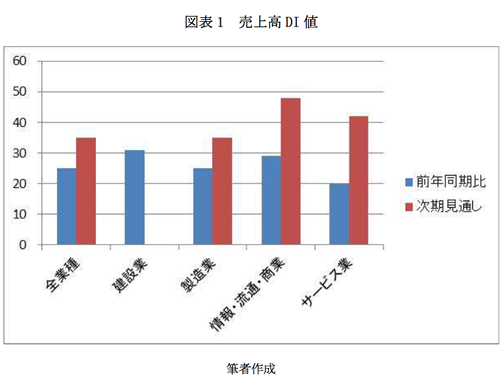

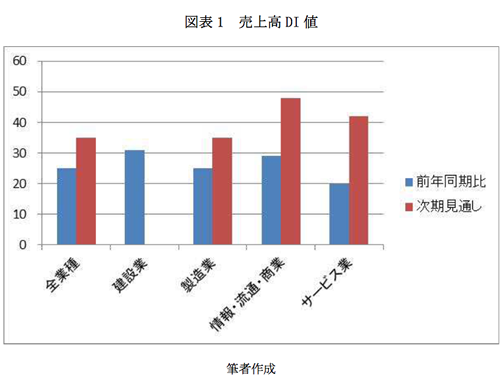

全業種の売上高 DI は、前年同期比で 16(前回調査時、以下省略)→25、次期見通しは 22 →35 となっている。各業種の DI は下記の図表 1 の通りである。前年同期比では、建設業 の△21→31、製造業の 14→25、情報・流通・商業の 10→29、サービス業の 30→20 となっ ており、建設業が大きく数値を伸ばしている。次期見通しでは、建設業の 0→0、製造業の 30→35、情報・流通・商業の 12→48、サービス業の 27→42 となっている。

建設業の前年同期比の売上高 DI が 31 であるものの、次期見通しでは 0 となり、大きく 減少している。製造業の前年同期比の売上高 DI が 25 で次期見通しでは 35 と増加している。 情報・流通・商業の前年同期比の売上高 DI が 29 で次期見通しでは 48 と増加している。サ ービスの前年同期比の売上高 DI が20で次期見通しでは 42 と増加している。売上高 DI は、 建設業以外の業種では、次期見通しで数値が増加傾向にある。

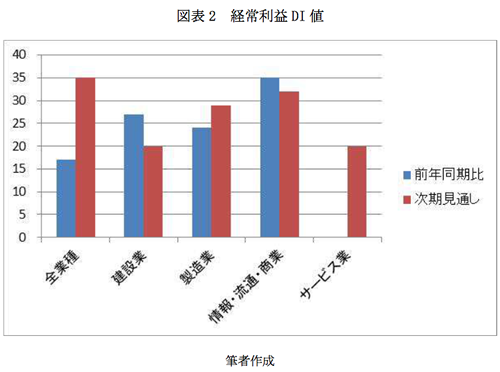

1-2. 経常利益

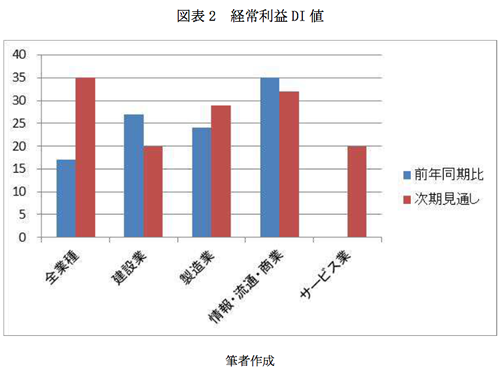

次に、経常利益をみてみる。全業種の経常利益 DI は、前年同期比で 9→17、次期見通し 2は 20→35 となっている。各業種の DI は下記の図表 2 の通りである。建設業は、前年同期 比が△15→27 で次期見通しでは、9→20 となっている。製造業は、前年同期比が 6→24 で 次期見通しでは、31→29 となっている。情報・流通・商業は、前年同期比が 7→35 で次期 見通しでは、5→32 となっている。サービス業は、前年同期比が 19→0 で次期見通しでは、 23→20 となっている。

前年同期比では、建設業がマイナス水準からプラス水準になり、大きく増加した。次期見通しでも 20 と数値は減少しているものの決して低くはない。製造業では、前年同期比が 24 で、次期見通しは 29 と増加している。情報・流通・商業では、前年同期比が 35 で、次 期見通しは 32 と減少している。サービス業では、前年同期比が 0 で次期見通しは 20 とな っており、大きく増加している。

経常利益 DI は、前年同期比においてサービス業以外の業種で数値は高い。また、次期見通しでは、全業種で大きな数値の減少は見受けられない。

神奈川同友会景況調査報告(KD レポート) (2018 年1〜3 月期)

投稿日 : 2019年1月15日 最終更新日時 : 2019年1月15日 カテゴリー : KDレポート

売上高、経常利益、経常利益水準、業況水準、業況判断で増加した。 次期の見通しでも増加傾向である。一方、業種別では、サービス業以外 の業種の各 DI が平均的に増加している。経営上の問題・重点としては、 依然人材に関わる項目が上位となっている。

- ○売上高 DI、経常利益 DI ともにプラス水準を維持している。次期見通しにおいては、売上高DI、経常利益DIの数値が増加している。業種別では、前年同期比、次期見通しで情報・流通・商業が高い数値となっている。今期の業況水準 DI が 27、業況判断 DI が前期比の 23、前年同期比の 28、次期見通しの 36 である。

- ○設備投資の実施企業は約 2 割強、次期に設備投資を計画している企業は約3割強である。今期の設備投資の内訳では「機器設備」、「事務所・店舗」、「その他」という順で 割合が高い。

- ○資金繰の状況では、△7→△2 と改善されている。 ○経営上の問題は、「従業員不足」、「人件費の増加」、「同業者相互の価格競争の激化」の

順に割合が高い。これらの課題に取り組むために「新規受注(顧客)の確保」「付加価値の増大」「人材確保」が重要視されている。 - ○前回の KD レポートの結果よりも売上高 DI、経常利益 DI 等で増加傾向にある。建設業の前年同期比における売上高 DI、経常利益 DI の数値はマイナス水準からプラス水 準になっている。また、経常利益水準(黒字か赤字)DI では、情報・流通・商業が 76 と かなり高い。会員企業は全業種で各 DI が平均的に増加しており、今後も維持できるか が問われる。

【調査要領】

- (1)調査時 2018月3月12日~4月13日

- (2)対象企業 神奈川県中小企業家同友会会員

- (3)調査の方法 e.doyu(会員グループウェア)と FAXによるアンケート

- (4)回答企業数 774社より 153 社の回答を得た(回答率 19.8%)

(建設業16社、製造業52社、情報・流通・商業24社、サービス業60社、不明1社) - (5)平均社員数 1.正規社員 21.8人 2.パート・アルバイト 10.8人

※文章中の DI とは、ディフュージョンインデックス(Diffusion Index)の略で、「良い」と答えた企業の割合から「悪い」と答えた企業の割合を引いた数値です。

神奈川県中小企業家同友会の景況調査

~概況報告~

玉川大学経営学部准教授 長谷川英伸

景況調査の結果

1. 売上高・経常利益・経常利益の水準・業況水準・業況判断

1-1. 売上高

全業種の売上高 DI は、前年同期比で 16(前回調査時、以下省略)→25、次期見通しは 22 →35 となっている。各業種の DI は下記の図表 1 の通りである。前年同期比では、建設業 の△21→31、製造業の 14→25、情報・流通・商業の 10→29、サービス業の 30→20 となっ ており、建設業が大きく数値を伸ばしている。次期見通しでは、建設業の 0→0、製造業の 30→35、情報・流通・商業の 12→48、サービス業の 27→42 となっている。

建設業の前年同期比の売上高 DI が 31 であるものの、次期見通しでは 0 となり、大きく 減少している。製造業の前年同期比の売上高 DI が 25 で次期見通しでは 35 と増加している。 情報・流通・商業の前年同期比の売上高 DI が 29 で次期見通しでは 48 と増加している。サ ービスの前年同期比の売上高 DI が 20 で次期見通しでは 42 と増加している。売上高 DI は、 建設業以外の業種では、次期見通しで数値が増加傾向にある。

1-2. 経常利益

次に、経常利益をみてみる。全業種の経常利益 DI は、前年同期比で 9→17、次期見通し 2

は 20→35 となっている。各業種の DI は下記の図表 2 の通りである。建設業は、前年同期 比が△15→27 で次期見通しでは、9→20 となっている。製造業は、前年同期比が 6→24 で 次期見通しでは、31→29 となっている。情報・流通・商業は、前年同期比が 7→35 で次期 見通しでは、5→32 となっている。サービス業は、前年同期比が 19→0 で次期見通しでは、 23→20 となっている。

前年同期比では、建設業がマイナス水準からプラス水準になり、大きく増加した。次期見通しでも 20 と数値は減少しているものの決して低くはない。製造業では、前年同期比が 24 で、次期見通しは 29 と増加している。情報・流通・商業では、前年同期比が 35 で、次 期見通しは 32 と減少している。サービス業では、前年同期比が 0 で次期見通しは 20 とな っており、大きく増加している。

経常利益 DI は、前年同期比においてサービス業以外の業種で数値は高い。また、次期見通しでは、全業種で大きな数値の減少は見受けられない。

1-3. 経常利益の水準・業況水準・業況判断

経常利益の水準については、黒字の割合から赤字の割合を差し引いた経常利益水準 DI で みていく。全業種の DI は 36→45、建設業は 15→56、製造業は 13→49、情報・流通・商 業は 45→76、サービス業は 54→27 である。全業種の数値において、数値は高く、特に情 報・流通・商業、サービス業が高い DI を示している。

次に業況水準についてみていく。全業種の DI は 10→27、建設業は 21→19、製造業は 0 →33、情報・流通・商業は 0→46、サービス業は 19→15 である。製造業と情報・流通・商 業の数値は他業種よりも最も高い数値となっており、一方、サービス業の DI の数値が伸び 悩んでいる。

業況判断では、全業種の前期比は 19→23、前年同期比は 23→28、次期見通しは 27→36 となっている。建設業の前期比は 8→38、前年同期比は 23→31、次期見通しは 31→19 と なっている。製造業の前期比は 27→31、前年同期比は 29→51、次期見通しは 37→48 とな っている。情報・流通・商業の前期比は 10→46、前年同期比は 23→44、次期見通しは 7→ 46 となっている。サービス業の前期比は 24→2、前年同期比は 24→0、次期見通しは 30→ 27 となっている。製造業と情報・流通・商業では、他業種よりも数値が高くなっている。

2. 経常利益が増加した理由、減少した理由

経常利益が増加した理由として1番多かったのが、「売上数量・客数の増加」の 58.1%で あった。次いで「売上単価・客単価の上昇」の 27.9%であった。一方、経常利益が減少し た理由で1番多かったのが、「売上数量・客数の減少」の 51.1%であった。次いで多かった のが、「人件費の増加」と「売上単価・客単価の低下」の 15.6%であった。

経常利益が増加した理由として、「売上数量・客数の増加」の割合が過半数を占める形となっている。一方、経常利益の減少理由として、「人件費の増加」が 2 番目に高くなってお り、人手不足による経費増加が考えられる。

3. 設備投資の状況、資金繰の状況

設備投資について、今期の実施状況と次期の実施予定状況についてみていく。今期に設 備投資を実施したと回答したのは全体の 29.4%、次期に設備投資を計画していると回答し たのは 37.1%であった。今期に設備投資を実施したと回答した企業で投資した項目別にみ てみると、「機器設備」が 35.7%、「事務所・店舗」が 19.6%、「その他」が 17.9%で上位を 占めていた。次期の設備投資計画では、「その他」が 30.4%と一番高い割合を示しており、 次いで「情報機器」が 25.0%、「事務所・店舗」が 16.1%であった。

資金繰の状況について、現在の資金繰の状況をみていく。資金繰の状況に関しては、余裕あり→15.2%、やや余裕→17.9%、順調→31.8%、やや窮屈→27.2%、窮屈→7.9%となっ ている。余裕ありとやや余裕と回答した企業割合からやや窮屈、窮屈と回答した企業割合 を引いた資金繰 DI は、△7→△2 であった。

4. 現在の経営上の問題点・重点

現在の経営上の問題点をみていく。これは各企業上位 3 つまでを選び回答したものである。1 番高い割合を示したのが、「従業員不足」の 17.8%で、次いで「人件費の増加」の 15.4%、 「同業者相互の価格競争の激化」の 9.8%、となっている。人材不足の状況が経営上、最も 懸念されていることがわかる。

経営上の重点では各企業上位 3 つまでを選んで回答したものである。まず、現在実施中の力点では、多い順に、「新規受注(顧客)の確保」→20.0%、「付加価値の増大」→15.9%「人 材確保」→11.2%、となっている。例年の景況調査でも新規受注や付加価値、人材確保につ いては、高い割合を示している。

5. 特別質問の結果について(無回答は除く)

今回の特別質問では、中小企業経営の現場における課題で、どのような政策に興味があるかに関する項目について行った。結果をみていくと、まず、「税制・社会保障」では、 17.7%、「エネルギー政策」は 5.7%、「仕事づくり」は 27.7%、「採用」は 22.0%、「事業承 継(後継者問題)は 14.7%、「金融支援」は 10.0%、「その他」は 2.3%、であった。上位をみ てみると、一番回答率が高かったのが、「仕事づくり」の 27.7%であり、自社の事業そのも のを発展させるための政策に関心が高いことがわかる。次に「採用」の 22.0%となっており、人材不足が深刻化しているなかで、政策に期待を寄せる形となっている。3 番目に多か ったのが、「税制・社会保障」の 17.7%で、税制面の支援を求める声も多いことがわかる。